En quête de diversification

Consacrer une part de son allocation à des stratégies alternatives constitue un excellent moyen d’intégrer des caractéristiques défensives dans un portefeuille diversifié.

Une nouvelle donne

Pendant la majeure partie des quinze dernières années, les composantes actions et obligations des portefeuilles diversifiés traditionnels ont constitué une combinaison idéale de par leur corrélation négative (cf. la ligne noire sur le graphique 1 ci-dessous) : les périodes de ralentissement économique voyaient les prix de ces deux classes d’actifs évoluer en sens inverse, les obligations amortissant ainsi le repli des marchés d’actions dans le sillage de la baisse des rendements obligataires. Les pertes globales d’un portefeuille diversifié étaient donc, dans une certaine mesure, contenues.

Cependant, la donne a quelque peu changé depuis le retour de l’inflation et des incertitudes qui l’entourent : on observe depuis un plus grand nombre de périodes où les actions et les obligations baissent de concert. Ce changement dans le comportement de ces deux classes d’actifs et dans leur relation habituelle sera lourd de conséquences pour les investisseurs. Ce qui soulève deux questions.

Comment les investisseurs peuvent-ils mieux intégrer des caractéristiques défensives dans la construction de portefeuille ?

Les investisseurs sont aujourd’hui confrontés à un véritable dilemme. Si ils souhaitent réduire la cyclicité de leurs portefeuilles diversifiés, ils doivent y renforcer la part des obligations. Mais en procédant ainsi, leurs portefeuilles sont de facto plus sensibles à l’inflation ; et si cette dernière surprend à la hausse, les actifs obligataires qu’ils détiennent risquent de perdre temporairement leur rôle de diversification, ce qui complexifie davantage la construction de portefeuille.

Comment peuvent-ils obtenir des performances plus stables ?

Et pour autant ce changement n’est pas forcement une mauvaise nouvelle

Le cycle de resserrement monétaire sans précédent engagé par la plupart des banques centrales, les incertitudes liées à l’inflation et le retour des mécanismes de découverte des prix lié à la disparition d’acheteurs insensibles aux prix (ces mêmes banquiers centraux) ont entraîné une hausse du coût du capital. Cette évolution a eu plusieurs conséquences (heureuses) pour les investisseurs.

La plus manifeste réside dans la hausse des taux obligataires, qui devrait aboutir in fine à des performances plus élevées que par le passé, sous réserve que des défauts soient évités ou que les obligations soient acquises à des prix intégrant déjà un scénario particulièrement défavorable.

Une autre conséquence est que l’incertitude accrue augmente la dispersion. Et ce d’autant plus qu’elle est généralement associée à un sentiment de crainte, lequel s’intensifie dans les périodes où il est difficile de trouver des actifs refuges. Une plus forte dispersion crée un environnement propice à la sélection d’actions et d’obligations, qui est l’essence même des stratégies « long- short ». Un aspect particulièrement appréciable : la dispersion peut rester élevée tant dans des marchés haussiers que baissiers et offre ainsi un moteur de performance additionnel et distinct de la trajectoire des marchés.

Et cela se vérifie également sur d’autres primes de risque. En effet, avec la hausse des rendements obligataires, nous constatons une augmentation des primes de risque de nombreux marchés/segments, et notamment celle liée à l’écart de prix qui tendent à survenir lors d’opérations de fusion-acquisition - la prime d'arbitrage de fusion-acquisition. Cet écartement des décotes apparait de bon augure pour l’avenir dans un environnement qui a connu une reprise des transactions, des taux d’échecs stables voire moindre, et même quelques annonces de surenchères.

Ainsi incorporer des stratégies alternatives au sein d’un portefeuille diversifié peut contribuer à intégrer un biais plus défensif, mais aussi à en accroître les performances en période d’inflation. Au cours de ces épisodes, une moindre dépendance au directionnel de marchés est salutaire, comme les semaines, mois et trimestres écoulés n’ont pas manqué de nous le rappeler.

Comment cela se traduirait-il concrètement ?

Afin d’apprécier l’impact de l’inclusion de stratégies alternatives dans une allocation traditionnelle, nous avons réalisé un exercice de simulation élémentaire, mais intelligible, nous basant sur des historiques de performance de long terme (du début des années 1990 à ce jour) des marchés et segments traditionnels et alternatifs.

| Performance | 9.9% | 5.1% | 3.1% | 10.4% | 7.2% | 6.8% |

| Volatilité moyenne sur 3 ans | 14.0% | 2.9% | 0.2% | 8.4% | 3.6% | 5.2% |

| Perte maximale | -53% | -14% | 0% | -31% | -11% | -28% |

| Bêta par rapport aux actions | 1.0 | 0.03 | 0.0 | 0.47 | 0.14 | 0.21 |

Sur la base des données de performance et de risque des différentes classes d’actifs considérées, on peut simuler les performances de long terme d’un portefeuille diversifié traditionnel, et celles de ce même portefeuille auquel on intègre une exposition à des stratégies alternatives (dont l’exposition varie entre 10%, 20% et 30%).

| Performance | 8.0% | 8.1% | 8.0% | 8.2% | 8.2% |

| Volatilité moyenne sur 3 ans | 9.6% | 6.0% | 9.2% | 8.9% | 8.5% |

| Perte maximale | -37% | -23% | -35% | -33% | -31% |

| Bêta par rapport aux actions | 0.60 | 0.28 | 0.58 | 0.55 | 0.52 |

On peut ainsi constater que l’intégration de stratégies alternatives au sein d’un portefeuille diversifié n’a pas une incidence négative sur la performance absolue de long terme et qu’elle permet réciproquement de construire un portefeuille plus résilient (volatilité plus faible et perte maximale moindre). Du fait d’une liquidité moindre et d’une profondeur des marchés sous-jacents limitée, la seule exposition aux stratégies alternatives n’est pas la panacée, mais y consacrer une portion de son allocation s’avère bénéfique.

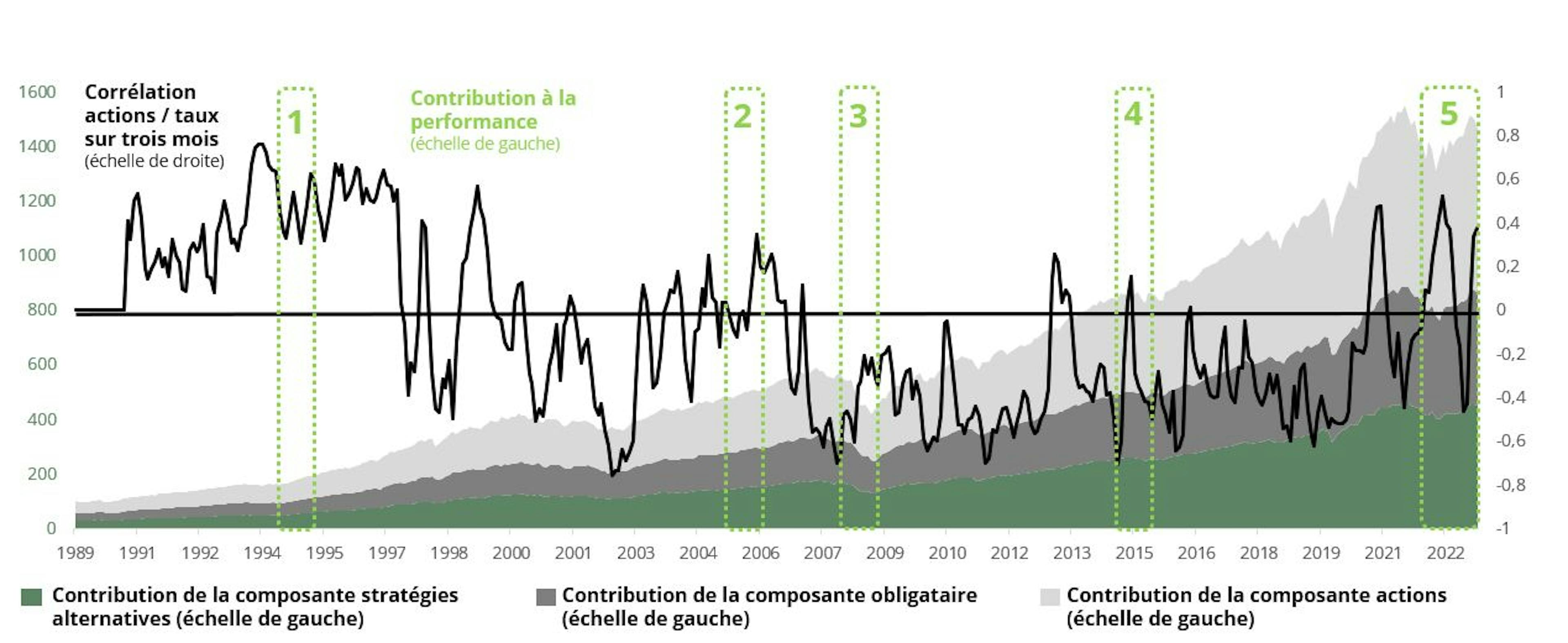

Au-delà de la performance de long terme, si l’on se concentre plus spécifiquement sur des épisodes de marchés, a posteriori malaisées notamment caractérisées par une corrélation positive entre actions et obligations (avec une baisse simultanée des prix des deux actifs), les stratégies alternatives se sont avérées particulièrement utiles. Autre élément notable, le « bêta actions » des stratégies alternatives à tendance à baisser quand le « bêta obligataire » de ces mêmes stratégies lui augmente – autrement dit, les stratégies alternatives jouent un rôle déterminant quand les investisseurs en ont le plus besoin (voir graphique 1 ci-dessous).

GRAPHIQUE 1 : PERFORMANCE D’UN PORTEFEUILLE DIVERSIFIÉ 60/40 INTEGRANT UNE ALLOCATION DE 30% À DES STRATÉGIES ALTERNATIVES ET CORRÉLATION ACTION/TAUX

Comme on peut l’observer sur le graphique ci-dessus, une allocation aux stratégies alternatives permet à un portefeuille diversifié de bénéficier d’une base stable pour générer progressivement des rendements dans la durée. Intéressons-nous maintenant plus spécifiquement à certaines périodes qui ont été particulièrement difficiles (numérotées 1, 2, 3, 4 et 5 sur le graphique).

PÉRIODE 1 (premier semestre 1994) : l’année 1994 fait écho aux deux dernières années, notamment qualifiée (avant de se voir détrôner par 2022) de l’année du krach obligataire. Sur cette période, les marchés d’actions et obligataires ont enregistré des performances négatives ; un portefeuille diversifié 60/40 enregistre un performance négative de -4% chacun des deux principaux moteurs de performance étant en territoire négatif. Mais sur cette même période, les performances des stratégies alternatives ont tiré leur épingle du jeu : les stratégies « long-short » actions ont amorti la baisse en quasi-totalité, de même pour les stratégies de crédit alternatif ; quant aux stratégies d’arbitrage de fusions-acquisitions, elles ont enregistré une performance positive de +4%. Et plus globalement la période comprise entre le début des années 1990 et les années 2000 a été caractérisée par une corrélation positive entre le prix des actions et des obligations et par une forte surperformance des stratégies alternatives vis-à-vis des stratégies traditionnelles.

PÉRIODE 2 (premier semestre 2005) : Période au cours de laquelle les actions et les obligations enregistrent des performances réelles négatives (moins de 1% contre plus de 1,5% pour le monétaire), du fait de la résilience de la croissance économique mondiale malgré la hausse des cours du pétrole. Pour autant, toutes les stratégies alternatives ont fait mieux que les taux de politique monétaire, illustrant l’utilité de l’alpha et des primes de risque alternatives quand les marchés font du surplace.

PÉRIODE 3 (premier semestre 2008) : alors que le monétaire était l’actif roi durant cette période qui restera l’une des pires crises financières de l’histoire contemporaine, l’ampleur de la chute des actions et des actifs de crédit s’est matérialisée par des pertes substantielles pour un portefeuille diversifié 60/40. Parallèlement, de par leur nature défensive, les stratégies alternatives ont affiché une certaine résistance opportune face à la chute des marchés (les stratégies « long-short » actions et de crédit alternatif ont amorti 30% de la baisse de leurs marchés sous-jacents respectifs). A noter également, les stratégies d’arbitrage de fusions-acquisitions se sont avérées particulièrement avantageuses, affichant une performance négative relativement modérée de -5%.

PÉRIODE 4 (2015) : le printemps 2015 a constitué une autre période difficile pour les portefeuilles diversifiés 60/40, caractérisée par une baisse simultanée du prix des obligations souveraines cœurs et des actifs risqués, notamment en Europe où les inquiétudes suscitées par les atermoiements politiques grecs et le krach obligataire allemand (le « Bund tantrum ») ont entrainé une envolée des taux nominaux et des taux réels. Les vertus de la diversification y sont particulièrement notables ; toutes les stratégies alternatives affichant de solides performances absolues comprises entre +2% et + 4%.

PÉRIODE 5 (2022) : une année qui restera dans les annales comme celle du pire krach obligataire, avec une perte maximale sur les marchés de taux et de crédit comparable à celle des actions ; les stratégies alternatives, de par leurs attributs défensifs et de diversification, se sont avérées particulièrement bénéfiques. En effet, les stratégies « long-short » actions et « crédit alternatif » ont amorti 50% de la baisse de leurs marchés sous-jacents respectifs et les stratégies d’arbitrage de fusions-acquisitions ont enregistré des performances positives, surpassant même les marchés monétaires.

Ainsi les caractéristiques défensives des stratégies alternatives sont tout à fait salutaires quand des temps plus difficiles se présenteront. Les stratégies alternatives devraient permettre de bénéficier de la diversification de leurs moteurs de performance si la croissance économique s’avérerait être particulièrement résiliente et/ou de leur nature défensive si l’économie était amenée à entrer en récession.

La résilience d’un portefeuille combinant stratégie diversifiée traditionnelle et stratégies alternatives ne se fait pas au détriment de la performance. En effet, les performances absolues restent nettement supérieures à celles des liquidités et, du point de vue des performances absolues ajustées des risques (que l’on considère la volatilité ou les pertes maximales), ce type de portefeuille se comporte bien mieux qu’un portefeuille traditionnel.

Consacrer une part de son allocation à des stratégies alternatives constitue non seulement un excellent moyen d’intégrer des caractéristiques défensives dans un portefeuille diversifié sur la durée, mais également un instrument de diversification particulièrement opportun pour limiter les heurts, notamment dans des phases de marchés agitées. La diversification est en effet un outil particulièrement puissant pour faire face aux incertitudes liées à l’inflation et donc au risque de corrélation.

Gamme alternative Carmignac

Une source de rendements attractive décorrélée des marchés traditionnelsEn savoir plusArticles associés

![[Background image] [CIL] World globe](https://carmignac.imgix.net/uploads/article/0001/05/%5BMain-Media%5D-CIL.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement Latitude : La Lettre du Gérant

![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Absolute Return Europe : La Lettre des Gérants

Carmignac Portfolio Merger Arbitrage Plus : La Lettre des Gérants

COMMUNICATION PUBLICITAIRE. Veuillez-vous référer au KID et au prospectus avant de prendre toute décision finale d’investissement.

Source : Carmignac, 29/12/2023. Ce document ne peut être reproduit, en tout ou partie, sans autorisation préalable de la société de gestion. Il ne constitue ni une offre de souscription, ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant (paragraphe 6) : Cliquez ici. La décision d’investir dans les fonds promus devrait tenir compte de toutes leurs caractéristiques et de tous leurs objectifs, tels que décrits dans leur prospectus. L’accès aux Fonds peut faire l’objet de restriction à l’égard de certaines personnes ou de certains pays. Ils ne peuvent notamment être offerts ou vendus, directement ou indirectement, au bénéfice ou pour le compte d’une « U.S. person » selon la définition de la règlementation américaine « Regulation S » et/ou FATCA. Les risques, les frais courants et les autres frais sont décrits dans les KID (Document d’Informations Clés). Les prospectus, KID, et rapports annuels des Fonds sont disponibles sur le site www.carmignac.com et sur simple demande auprès de la Société de Gestion. • En Suisse : Le prospectus, KID, et les rapports annuels du Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Le KID doit être remis au souscripteur préalablement à la souscription. • En Belgique : Ce document est à destination des investisseurs professionnels uniquement, il ne convient pas aux investisseurs de détail en Belgique. Informations légales importantes : Ce document est publié par Carmignac Gestion S.A., société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers (AMF) en France, et sa filiale luxembourgeoise, Carmignac Gestion Luxembourg, S.A., société de gestion de fonds d’investissement agréée par la Commission de Surveillance du Secteur Financier (CSSF), suivant le chapitre 15 de la loi luxembourgeoise du 17 décembre 2010. « Carmignac » est une marque déposée. « Investing in your interest » est un slogan associé à la marque Carmignac. Ce document ne constitue pas un conseil en vue d’un quelconque investissement ou arbitrage de valeurs mobilières ou tout autre produit ou service de gestion ou d’investissement. L'information et opinions contenues dans ce document ne tiennent pas compte des circonstances individuelles spécifiques à chaque investisseur et ne peuvent, en aucun cas, être considérées comme un conseil juridique, fiscal ou conseil en investissement. Le prospectus, le KID, les valeurs liquidatives, les derniers rapports (semi) annuels de gestion sont disponibles en français et en néerlandais gratuitement auprès de la société de gestion, tél +352 46 70 60 1 ou par consultation du site internet www.carmignac.be/fr_BE ou auprès de Caceis Belgium S.A. qui assure le service financier en Belgique à l’adresse suivante : avenue du port, 86c b320, B-1000 Bruxelles. Le KID doit être fournis au souscripteur avant chaque souscription, il lui est recommandé de le lire avant chaque souscription. Toute réclamation peut être transmise à l’attention du service de Conformité CARMIGNAC GESTION, 24 place Vendôme - 75001 Paris – France, ou à l’adresse complaints@carmignac.com ou auprès du service de plainte officiel en Belgique, sur le site www.ombudsfin.be.

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)